- イントロダクション

- 新築一戸建ての魅力

2-1. 建物や設備の新しさと快適性

2-2. デザインや間取りのカスタマイズ性

2-3. 維持管理のコスト削減 - 固定資産税の概要

3-1. 固定資産税とは何か

3-2. 固定資産税の算定方法

3-3. 固定資産税の支払い期限と注意点 - 支払いを軽減するためのポイント

4-1.土地に対する軽減措置

4-2.新築の住宅に対する軽減措置が2024年まで延長!

4-3.軽減措置を受けるには申請が必要 - まとめ

1. イントロダクション

新築一戸建てを購入することは、多くの人々にとって夢の実現です。その魅力は、建物や設備の新しさ、

デザインの自由度、そして維持管理のコスト削減にあります。

しかし、一戸建てを所有することには固定資産税という負担も伴います。

固定資産税は、不動産の所有者が毎年支払う必要がある税金であり、資産の価値に応じて算定されます。

この記事では、新築一戸建ての魅力と固定資産税の関係、支払いを軽減するためのポイントを考えていきます。

–

3. 固定資産税の概要

3-1. 固定資産税とは何か

固定資産税は、不動産の所有者が毎年支払う税金の一つです。

固定資産税とは地方税のひとつで、不動産などの固定資産に課せられる税金のことです。

土地や家屋などの不動産を購入後、毎年払い続けます。

一戸建ての場合、土地にかかる固定資産税と建物にかかる固定資産税のそれぞれの合計金額を支払う必要があります。

–

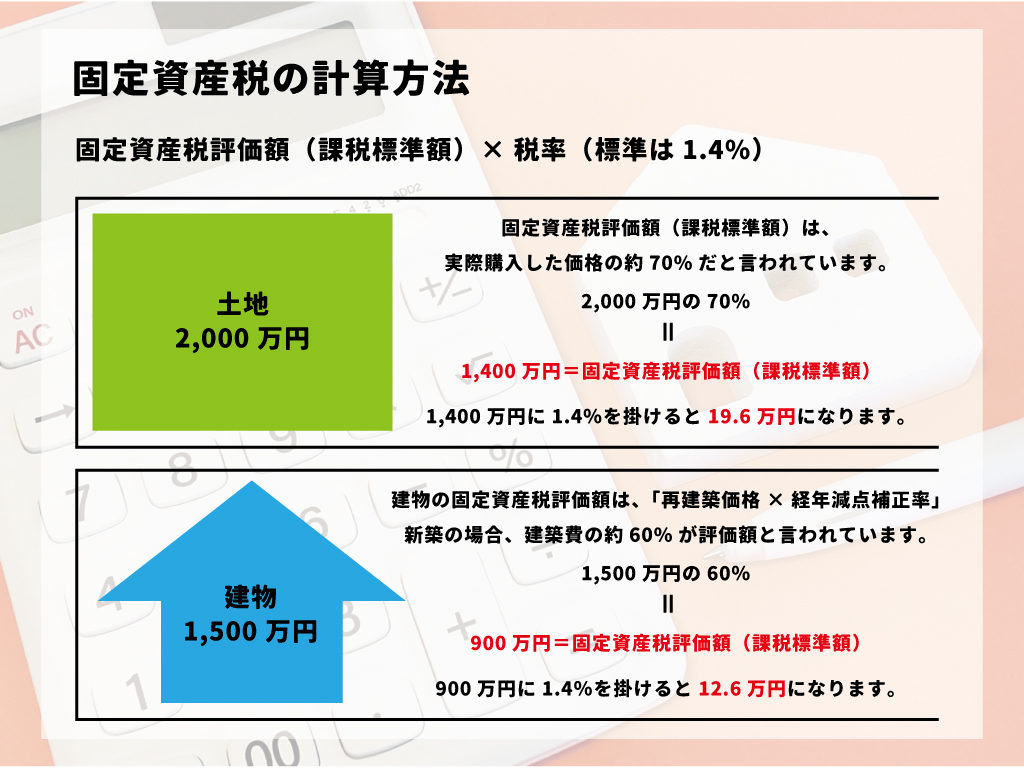

3-2. 固定資産税の算定方法

土地の固定資産税の計算方法

土地の固定資産税の基本的な計算方法は、「固定資産税評価額(課税標準額)×税率(標準は1.4%)」です。

この土地の固定資産税評価額(課税標準額)は、実際購入した価格の約70%だと言われています。

例えば、2,000万円で購入した土地の70%は、1,400万円。その1,400万円が固定資産税評価額(課税標準額)で、

これに税率の1.4%を掛けると19.6万円になり、この19.6万円が土地の固定資産税分です。

しかし実際の土地の課税標準額は、路線価によって決まります。路線価とは、国道や県道などの周辺の土地を評価したもので、

路線価は原則3年ごとに見直されますが、ほとんどの場所でそれほど値動きはしません。

また郊外などの大きい道路がない場合は、地域ごとに決められた倍率で計算されます。

–

–

建物の固定資産税の計算方法

建物の固定資産税の基本的な計算方法は、「固定資産税評価額×税率(標準が1.4%)」です。

固定資産税評価額とは、税率を掛ける前に軽減税率などを計算し調整し終わった、実際の建物を評価したものになります。

建物の固定資産税評価額は、「再建築価格×経年減点補正率」で求めます。

この再建築価格は、新築時の建設費です。経年減点補正率は、経年劣化などで価値が減るのでそれに応じて減額する率です。

新築の場合、建築費の約60%が評価額と言われています。

例えば、建築費が1,500万円の場合、その60%の900万円が建物の固定資産税評価額で、

これに1.4%の税率がかかり12.6万円が建物の固定資産税という計算です。

また、すべての固定資産は、3年ごとに見直される仕組みです。

–

3-3. 固定資産税の支払い期限と注意点

固定資産税は毎年1月1日時点に、その土地と建物を所有している人が払います。

もし年の途中に別の人に売った場合、所有期間の割合で元の持ち主と今の持ち主が分担して払うのが一般的です。

毎年4月~6月ごろに自治体から固定資産税の納付書が届きます。支払い方法は、6月・9月・12月・翌2月と年4回に分けて払う仕組みです。

現金だけでなく、口座振替やクレジットカード払いもできる自治体が多いです。クレジットカード払いならポイントも貯められてお得です。

–

4. 支払いを軽減するためのポイント

4-1.土地に対する軽減措置

住宅用地と言われる住宅を建てて住むための土地には、税の軽減措置があります。

住宅用地の軽減措置は土地の広さによって軽減する割合が異なります。住宅の面積が、200平方メートル以下は

小規模住宅用地として分類され、課税標準額の1/6に。一方住宅の面積が200平方メートルより広い場合は、

一般住宅用地として分類され課税標準額の1/3になります。また、土地に関しての軽減措置の期間は決められていません。

–

4-2.新築の住宅に対する軽減措置が2024年まで延長!

新築の住宅なら、基本的には3年間、マンションなどの場合は、5年間、評価額の2分の1が軽減措置されます。

ただし、条件と期間が決められているので注意が必要です。

適用条件

- 2024年3月31日(令和6年)までに新築された住宅であること

- 住宅の居住部分の床面積が50平方メートル以上280平方メートル以下であること

- 共同住宅は居住部分の床面積に廊下や階段などの共用部分の床面積をあん分し、加算した床面積で計算すること

- 併用住宅は居住部分の割合が1/2以上であること

- 一戸建て以外の貸家住宅は、一戸につき40平方メートル以上280平方メートル以下であること

2022年4月1日(令和4年)からは、土砂災害特別警戒区域等の区域内で住宅建設を実施する場合、

市町村長が行った勧告に従わないで建設されたものについては対象外です。

また、長期優良住宅ならば、軽減措置が2年延長になり、住宅は合計5年、マンションは合計7年になります。

–

4-3.軽減措置を受けるには申請が必要

固定資産税の軽減措置を受けるには、自分で「住宅用地等申告書」を作成し、市区町村役場へ申請が必要です。

申請には期限があり、新築を建てた場合は、建築した翌年の1月31日までに申請しなければいけません。

申請期限を過ぎると軽減措置の特例を受けられなくなるので、気を付けてください。特に土地に関しては

軽減措置の期限がないため、申請漏れはかなりの痛手になるでしょう。

※家屋調査等の実施状況や建物の種類によっては、申請が不要な場合もありますので、所管の役場に確認すると安心です。

–

5. まとめ

固定資産税の計算方式は少し複雑ですが、しっかり確認することが大切です。

利用できる制度があれば漏れなく申請するように準備をしておきましょう。

新たに家を購入するのは楽しみですが、無駄な費用を抑えるためにも賢く節税対策をしてくださいね。

STYLE HOUSEでは、お家づくりに関するお悩みを相談いただける

お得なイベントを随時開催中です。詳しくはこちら👈